Processo di dedollarizzazione II

L’utilizzo delle

principali valute: la supremazia decadente del Dollaro

Nell’intento

di inquadrare all’interno di una cornice oggettiva la situazione della moneta

statunitense, sia in relazione ai prematuri slanci verso l’imminente

disarcionamento del Dollaro dal ruolo di asse portante del Sim (Sistema

monetario internazionale), sia rispetto alle affermazioni di inattaccabilità

della sua egemonia globale, procediamo ad analizzare il panorama valutario

internazionale alla luce delle varie funzioni rivestite dalle principali

monete.

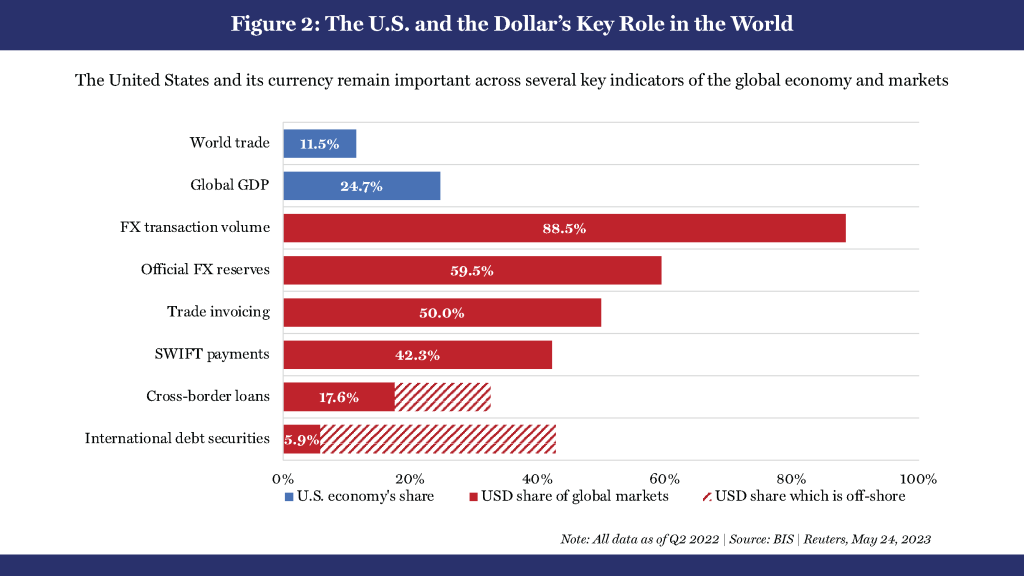

Nel campo delle

operazioni internazionali effettuate

tramite coppie di valute attraverso il

Forex[1],

secondo l’ultima inchiesta triennale della Banca dei Regolamenti Internazionali

(Bri), che considera l’interscambio da entrambi i lati, quindi su base 200, nel

2022 il Dollaro restava saldamente al vertice con l’88,5 delle operazioni in

valuta estera (grafico 1), quota rimasta invariata dal 1989[2]

Grafico 1: ruolo degli Usa e del Dollaro a livello mondiale. Periodo: 2° quadrimestre 2022

![Grafica Reuters]()

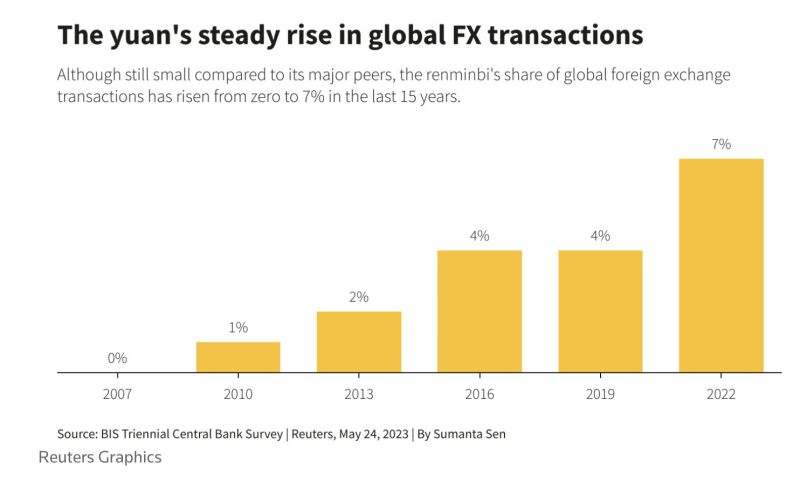

Ad ampia

distanza seguivano l’Euro col 32 e la coppia Yen – Sterlina entrambi col 17,

mentre lo Yuan, seppur in espansione rispetto allo 0 del 2007 arrivava a

ricoprire solo il 7 del totale, sempre nel secondo semestre 2022 (grafico 2).

Grafico 2: quota di transazioni in Yuan nell’ambito del Forex fra 2007 e 2022. Fonte: Bri

![Grafica Reuters]()

Le sanzioni alla Russia spingono i Brics verso la dedollarizzanione

delle transazioni

Le

transazioni internazionali hanno tuttavia subito una brusca accelerazione verso

la dedollarizzazione dall’inizio del 2022, soprattutto per quelle riguardanti i

paesi del Brics, a seguito delle varie tranche di misure restrittive adottate

contro la Russia. In particolare, ma non solo, ciò ha interessato principalmente

l’interscambio fra Mosca e Pechino, il quale nel corso del 2023, in

contemporanea con un cospicuo aumento del 26,4% del valore dei commerci, giunti

al record assoluto di 240 miliardi di $, in base ai dati dell’Amministrazione

generale delle dogane di Pechino[3],

ha registrato anche una rapida impennata delle transazioni in Yuan. Infatti, secondo

quanto dichiarato dalla governatrice della Banca centrale russa, Elvira

Nabiullina, la quota di esportazioni russe effettuate tramite la divisa cinese è

passata dal 0,4% di due anni or sono al 34,5% di inizio 2024, mentre per ciò

che concerne le importazioni, nello stesso arco di tempo, è salita dal 4,3% al

36,4%.

Quindi in

soli due anni la moneta cinese è divenuta la più utilizzata dalla Russia nelle transazioni

estere, con inevitabili riflessi sulla composizione delle riserve valutarie di

Mosca, come ha esplicitamente affermato la governatrice stessa: “Fino al

2022, nelle nostre riserve c’era una quota significativa di Dollari ed Euro.

Ciò era dovuto al fatto che i contratti di commercio estero erano in gran parte

stipulati in queste valute. Ora, l’attività economica estera sta passando molto

attivamente all’uso di altre divise, principalmente lo Yuan”[4].

In pratica le

sanzioni occidentali hanno determinato un doppio, seppur diversificato effetto boomerang

a danno degli stessi committenti: i paesi europei nel suo complesso sono

risultati penalizzati negli scambi commerciali sia con Mosca che con Pechino

nel 2023, mentre gli Usa hanno principalmente subito una flessione

nell’utilizzo della propria moneta nelle transazioni internazionali.

La

ridefinizione della geografia dei commerci mondiali e dell’utilizzo delle

valute, risultano tuttavia tendenze in atto su scala globale che vanno ben

oltre i confini delle relazioni economiche fra Mosca e Pechino.

Negli ultimi

due anni, infatti, gli scambi commerciali relativi a prodotti energetici

raffinati, gas e petrolio sono stati effettuato in misura crescente con valute

alternative al Dollaro. Un processo in rapida evoluzione sotto la spinta delle

sanzioni e della determinazione dei Brics di perseguire una ridefinizione degli

equilibri geoecenomici globali che ha portato nel 2023 a circa il 20% la quota

del commercio globale di petrolio, la commodity più scambiata[5],

ad essere oggetto di transazioni in altre monete, compresi i Dirham emiratini e

le Rupie indiane. New Delhi, infatti, grazie ad un accordo con Abu Dhabi finalizzato

a regolare le loro transazioni in Rupie, principalmente petrolio, è divenuta nel

2023, secondo Mario Lettieri e Paolo Raimondi[6],

la seconda partner commerciale degli Emirati, con un interscambio totale in

graduale avvicinamento ai 100 miliardi di $, e sta lavorando ad un’intesa con

l’Arabia Saudita per regolare gli acquisti di petrolio in Rupie, oltre a

stringere accordi con altri paesi per transazioni in valute nazionali. Ciò al

netto del fatto che Riad dopo aver espletato tutti i passaggi formali per

l’adesione al Brics prevista per il 1 gennaio 2024 insieme ad Iran, Emirati

Arabi Uniti, Egitto, Etiopia e Argentina, dopo il ritiro di quest’ultima ad

opera di Milei il 29 dicembre 2023, non ha ancora ufficializzato l’ingresso nel

blocco, restando in una fase di empasse[7].

Posizione attendista, in merito alla quale la leadership saudita dovrà

sciogliere la riserva entro il prossimo vertice del Brics+[8],

previsto per ottobre a Kazan in Russia, garantendo o meno al propria presenza.

Sostanzialmente

analoga la situazione per ciò che concerne l’utilizzo del Dollaro nell’ambito dell’intero

interscambio commerciale fra soli paesi del Brics, nel cui contesto durante il

2023 il biglietto verde è stato ridimensionato ad appena il 28,7% del totale.

Una quota che

con il recente ingresso nel Brics degli Emirati Arabi Uniti e dell’Iran, nel

2022 rispettivamente settimo e ottavo produttori mondiali di petrolio[9],

andrà con ogni probabilità incrementandosi nell’anno in corso, anche alla luce

del fatto che i primi stanno tessendo la tela diplomatica con altri 15 paesi

per promuovere gli scambi in monete nazionali e il secondo ne ha estrema

necessità essendo stato soggetto a pesanti sanzioni da Trump a partire dall’agosto

2018, facendo carta straccia dell’accordo sul nucleare (Jcpoa) raggiunto da

Obama con i vertici della Repubblica Islamica nel luglio del 2015, nell’ambito

del quadro diplomatico detto P5+1 vale a dire Stati Uniti, Cina, Russia, Regno

Unito, Francia e Germania [10].

La situazione valutaria relativa alle riserve valutarie e al

mercato dei titoli di stato

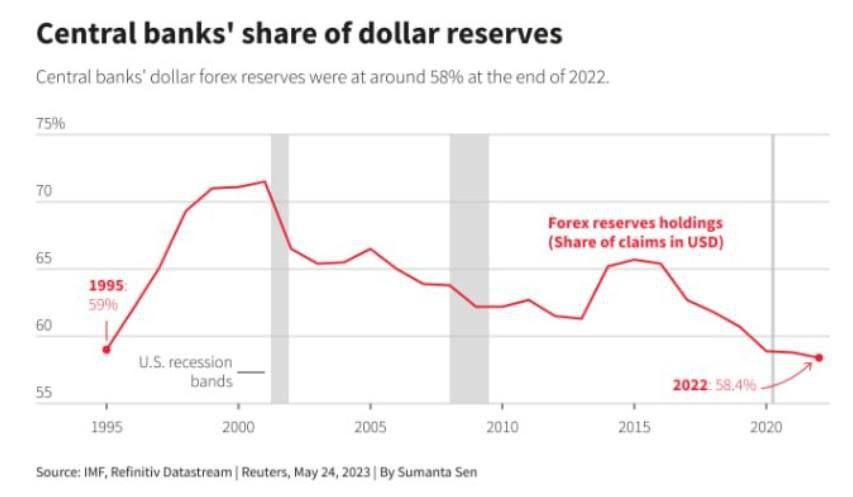

Rispetto

all’utilizzo delle monete in qualità di riserve

valutarie, al cospetto di una situazione sostanzialmente analoga di attuale

supremazia del biglietto verde, diversa risulta invece la dinamica registrata

nel corso dell’ultimo ventennio, durante il quale il Dollaro ha subito un

marcato ridimensionamento passando dal 72% del 2000 al 58,4% del 2023 (grafico

3), tuttavia a favore di monete di propri alleati geopolitici come il Dollaro

australiano e quello canadese.

Grafico 3: quota di riserve delle Banche centrali in dollari 1995-2023. Fonte :Fmi

![Grafica Reuters Grafica Reuters Grafica]()

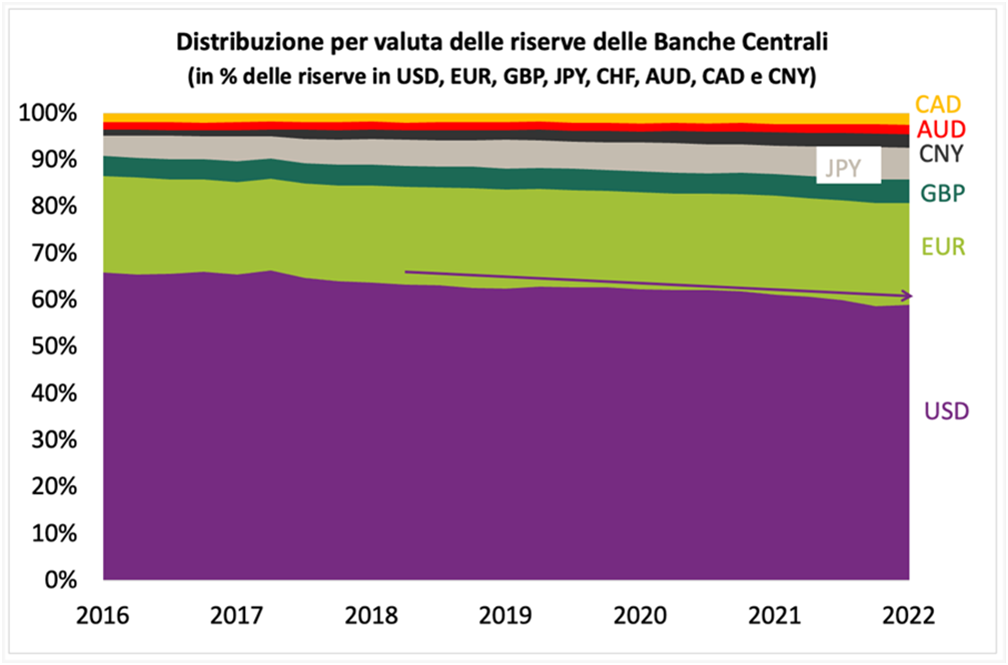

Viceversa, lo

Yuan è salito da 0% di inizio millennio, quando la Cina non era ancora membro

del Wto, al 2,6% dello scorso anno, una quota che seppur in leggera crescita appare

ancora decisamente bassa per poter pensare di scalfire l’egemonia del biglietto

verde (grafico 4). L’espansione della valuta cinese in questo campo risulta penalizzata,

oltre che dalla sua mancata totale internazionalizzazione, dal fatto che per

qualsiasi paese risulta problematico detenere riserve in valute diverse

rispetto a quella in cui è stato denominato il proprio debito sovrano.

Grafico 4: quote delle 7 valute detenute come riserve monetarie delle Banche centrali fra 2016 e 2022. Dollaro in viola, Euro in verde chiaro, Sterlina inglese in verde scuro, Yen giapponese in grigio, Yuan cinese in nero, Dollaro australiano in rosso e dollaro canadese in giallo. Fonte: [11]

![grafico 4]()

Gli

investimenti sul Dollaro sono ancora percepiti come un rifugio sicuro per i

capitali anche per quanto riguarda il mercato

dei Titoli di stato, nel cui contesto si registra ancora un netto

predominio del biglietto verde grazie ai 23.000 miliardi di $ di Titoli del

Tesoro Usa, un valore 11 volte superiore ai 2.000 $ di quello tedesco[12].

Il ruolo preminente del Dollaro, in

questo campo è supportato anche dall’imponente debito federale degli Stati

Uniti che ad inizio 2024 ha raggiunto la stratosferica cifra di 34.000 miliardi

di dollari, pari al 123,3% del Pil[13], del

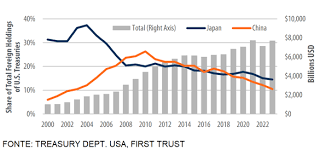

quale, tuttavia, solo il 24% corrispondente a circa 8.100 miliardi di $ (grafico

5 – istogramma) è in mano a soggetti stranieri, sia governi che investitori

privati.

Nonostante il disimpegno della Cina che, per motivi geopolitici e per

ritorsione verso la guerra commerciale di Trump, ha alleggerito la propria

posizione sui Treasury bond[14]

dal 15% del 2010 al 10% del 2023, e del Giappone sceso, da oltre il 35% del

2005 al 15% dello scorso anno (grafico 5 – diagramma), la disponibilità estera

dei titoli di stato statunitensi, è cresciuta nel 2023 di 427 miliardi di

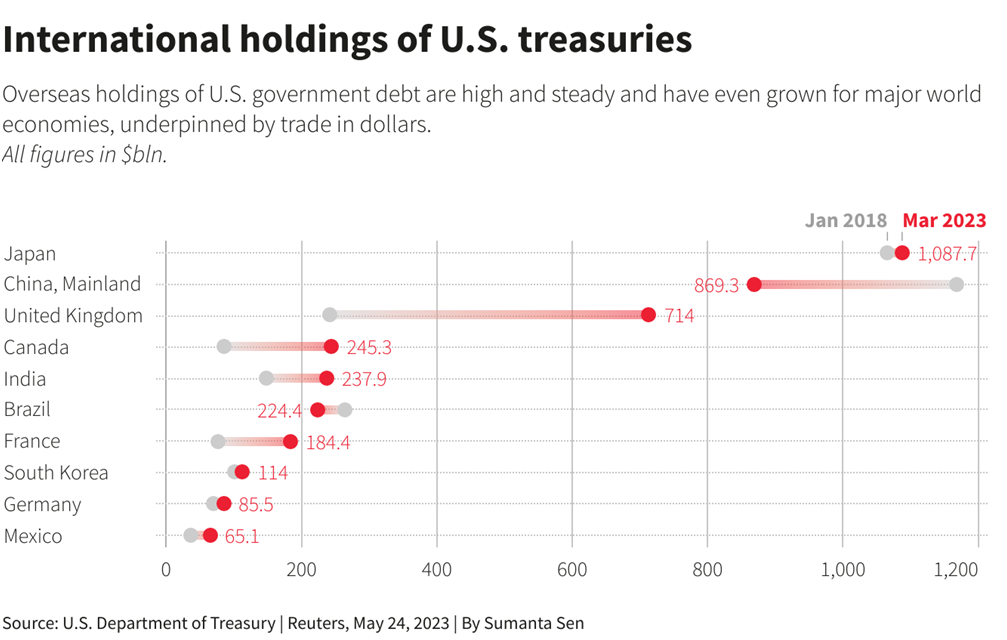

dollari a beneficio di altri attori come Regno Unito, Canada, India e Francia[15]

(grafico 6).

Grafico 5: diagramma lineare quota di debito pubblico Usa detenuto da Giappone e Cina 2000-2023 (valori a destra). Istogramma: entità di debito pubblico in mani straniere (valori a sinistra)

![https://www.milanofinanza.it/remote/static.milanofinanza.it/content_upload/grf/2023/11/202311211047061672/graficoFT-629239.png?w=594&h=&mode=crop]()

Grafico 6: possessori internazionali di titoli di stato Usa confronto gennaio 2018 – marzo 2023

![Grafica Reuters]()

Il ruolo

egemone dello Swift fra le piattaforme di pagamenti internazionali

Lo Swift, acronimo di Society for Worldwide

Interbank Financial Telecomunican (società per le telecomunicazioni finanziarie

interbancarie mondiali), costituisce un sistema di pagamenti interbancari

internazionali che, attraverso l’attribuzione di un codice ad ogni istituto

bancario, consente di facilitare le transazioni finanziarie su piazze estere.

La piattaforma finanziaria in questione

risulta controllata dalle Banche centrali di Belgio, dove ha la sede, Francia,

Stati Uniti, Canada, Germania, Italia, Paesi Bassi, Svezia, Svizzera, Giappone

e Regno Unito ed ha lo scopo di consentire il pagamento diretto anche nel caso

in cui i due soggetti coinvolti nella transazione non siano clienti dello

stesso istituto bancario.

In

base a quanto riportato nel sito ufficiale dello Swift[16] attualmente vi sono collegate 11.600

istituzioni bancarie appartenenti a oltre 200 fra paesi e territori ed

indubbiamente costituisce la piattaforma dominante nel sistema finanziario

internazionale per il trasferimento di fondi.

La ripartizione

geografica delle transazioni relativa al mese di gennaio del 2022, l’ultimo

prima dell’escalation del conflitto in Ucraina e delle sanzioni occidentali ai

danni di Mosca, presentava il seguente quadro: il 45,5% riguardavano Europa,

Medio Oriente e Africa, il 40% Americhe e Regno Unito e il 14,5% Asia e

Pacifico[17].

A conferma della crescita del proprio ruolo

nel contesto economico-finanziario internazionale, anche la Cina, ha proceduto

alla strutturazione di una propria piattaforma denominata Cips, acronimo di Cross-Border

Interbank Payment System (sistema di pagamento interbancario di pagamento)

incentrata sullo Yuan e gestita dalla Banca centrale cinese, la People’s Bank

of China (Bpc), la quale, tuttavia, nel 2020, secondo Lettieri e Benvenuti, non

arrivava a coprire nemmeno lo 0,5% del volume delle transazioni internazionali[18]. Alla piattaforma cinese ad inizio 2022

aderivano 1.280 banche appartenenti a 103 paesi, fra le quali istituti europei,

statunitensi, giapponesi, russi e africani e nel 2016 ha sottoscritto un

accordo con lo Swift in modo potervi operare anche i soggetti che non hanno

aderito al Cips.

Anche la Russia ha un proprio sistema di

pagamenti il Spfs, acronimo di System for Transfert of Financial Messages

(sistema per il trasferimento di messaggi finanziari) ma a differenza del Cips

cinese viene utilizzato soprattutto per i regolamenti interni oltre che da

alcune banche con sedi in Germania e Svizzera oltre a quelle di paesi dello

spazio ex sovietico come Bielorussia, Armenia, Kazakistan e Kirghizistan, per

un totale di 400 istituti di credito sempre ad inizio 2022.

L’utilizzo

dello Swift come arma geopolitica

Risultando

un sistema di pagamento sotto controllo esclusivamente occidentale, lo Swift con

l’acuirsi delle tensioni internazionali è stato trasformato da semplice

strumento finanziario, in parallelo col ruolo del Dollaro[19], in un’arma di natura geopolitica in

considerazione del fatto che le istituzioni bancarie che ne vengono escluse

accusano gravi problematiche nell’attuare trasferimenti di fondi all’estero.

Il

potere di comminare l’esclusione di determinate istituzioni bancarie dallo

Swift è riservato agli istituti finanziari e alle autorità nazionali che le

supervisionano. Ed stato proprio nell’ambito dei vari pacchetti sanzionatori

imposti unilateralmente alla Russia senza approvazione dell’Onu a partire dal

23 febbraio 2022[20], che la terza tranche entrata in vigore il 2

marzo successivo, su input dei governi di Stati Uniti, Canada, Regno Unito e

Unione Europea, ha disposto l’esclusione di 7 banche russe dallo Swift[21]. Mentre nel sesto pacchetto, approvato il 3

giugno, stessa sorte è stata riservata anche alla principale banca russa, la

Sberbank, in parte di proprietà del colosso del gas Gazprom, alla Credit Bank

of Moscow e alla Russian Agricultural Bank[22]. Tuttavia, i governi dei paesi membri

dell’Ue non hanno escluso la terza banca russa, Gazprombank, in quanto viene

utilizzata da Mosca per le transazioni energetiche e, per quel che ci riguarda,

in particolare del gas dal quale dipendeva fino ad inizio 2022 oltre 40%

del’totale dell’import dell’Ue[23] e che nel 2023 ha continuato a coprire il

15% l’approvvigionamento estero comunitario[24]. Con l’inquietante paradosso che mentre

abbiamo diminuito l’import di gas russo via conduttura acquistato con contratti

pluriennali a basso costo, a causa delle sanzioni e del sabotaggio dei gasdotti

del baltico, nei primi sette mesi del 2023 l’Ue, rispetto al corrispondente

periodo del 2021, ha incrementato di ben il 40% (da 15 mln a 22 mln di mc)

l’import da Mosca del sensibilmente più costoso GNL[25].

A seguito della frattura geoeconomica apertasi

fra Russia e paesi occidentali a causa dalle varie tranche di provvedimenti

restrittivi, arrivati alla tredicesima il 23 febbraio 2024, e dal Piano

REPowerEU del 18 maggio 2022, tramite il quale abbiamo deciso di rinunciare ameno

sulla carta alle fonti e ai prodotti energetici russi, Mosca ha elaborato varie

strategie per aggirare le sanzioni, cercando canali commerciali alternativi,

soprattutto Cina e India, e utilizzando altre valute per regolare i

pagamenti internazionali. Rispetto a

quest’ultima problematica, le autorità russe si sono orientate principalmente

verso l’utilizzo dello Yuan contribuendo ad aumentare il ruolo della divisa

cinese nel panorama mondiale delle transazioni, una strategia non solo di

natura economico-finanziaria ma anche, se non soprattutto, di carattere

geopolitico. Conseguentemente la filiale moscovita della Industriale and

Commercial Bank of China (ICBC), la principale banca mondiale con 400 milioni

di clienti e 203 filiali estere, fra cui anche Milano[26], dislocate in 40 paesi, ha sensibilmente

aumentato il volume delle transazioni in Yuan fra Mosca e Pechino, in quanto

collegata sia alla piattaforma cinese Cips che a quella russa Spfs, oltre che

allo Swift[27]. Infatti

negli ultimi 3 trimestri del 2022 la filiale moscovita dell’ICBC ha

incrementato di oltre il 290% i depositi dei clienti e quasi 50 istituzioni

bancarie vi hanno aperto un conto per poter operare con la Russia, aggirando di

fatto le sanzioni occidentali[28].

Il processo di dedollorazione, seppur in recente

accelerazione, ha tuttavia un orizzonte ancora lontano per potersi completare,

in quanto la maggior parte dei regolamenti dei

flussi commerciali viene ancora effettuata tramite le valute dei paesi

del G7 e in particolar in Dollari attraverso lo Swift. Infatti, a settembre

dello scorso nell’ambito dello Swift, il Dollaro ricopriva una quota del 45,58%

delle transazioni, l’Euro il 23,60%, la Sterlina il 7,32% e lo Yen il 4,20%,

mentre lo Yuan seppur in crescita si attestava al quinto posto col 3,71%.

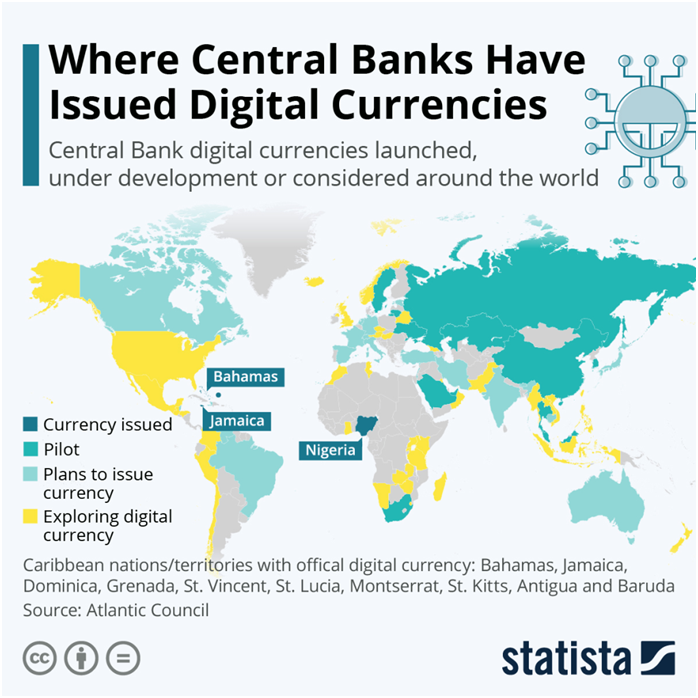

L’effettiva emancipazione del Brics+ dalla

piattaforma sotto controllo occidentale potrà realizzarsi solo creando un

proprio sistema multilaterale di pagamenti basato sulle proprie divise

nazionali. Ed è proprio in questa ottica che a partire dal 2018 si stanno

impegnando nella realizzazione del progetto Brics Play basato sull’utilizzo di

tecnologie innovative come le piattaforme blockchain[29] e le valute digitali ufficiali controllate

della Banche Centrali (CBCD[30]), fra le quali lo Yuan digitale, entrato in

vigore ad inizio 2022, oltre a numerose altre che si trovano nelle diverse fasi

di progettazione e sperimentazione, soprattutto appartenenti a potenze

emergenti come Russia, Arabia Saudita e Sudafrica (carta 1). Infatti il Brics

Pay è stato predisposto in modo da poter utilizzare tutte le monete digitali dei

paesi del Brics+[31].

Carta 1: la situazione delle CBDC nei vari paesi.

Fonte: statista https://it.benzinga.com/2023/06/26/cbdc-quali-rischi-investitori-crypto/

![https://lh3.googleusercontent.com/LkYJ103uKJ1MtBut9pXm7pgP04Co5cJmYeAi1zKnLWNWBxPr_1EElBU9TYgDV95Ga72v1LCaph-6CdKlv9omxAlnuSy0df_GRqeuTRS0Rug4U4ftAa7ft-vyRNWuqubF0TpsIpR0yIWGMX1xxeLCChc]()

Conclusioni

L’attuale

situazione internazionale relativa all’impiego delle principali valute, per ciò

che concerne le transazioni internazionali, le riserve delle Banche centrali e

il mercato dei titoli di stato, come emerso in precedenza, presenta dunque

carattere di fluidità e complessità che, a nostro avviso, per essere efficacemente

inquadrata necessita di tenere in considerazione oltre alle dinamiche in atto anche

la panoramica generale globale.

In

considerazione di ciò, il quadro descritto in sintesi dall’agenzia britannica

Reuters “Le Banche centrali stanno sperimentando una più ampia varietà di asset, fra cui obbligazioni di società

private (corporate bonds. ndr),

titoli di stato (government bonds),

beni immobiliari, oro e ovviamente altre valute”, al pari di quello

dall’amministratore delegato di Toscafund Hong Kong, Mark Tinkter, “Questo è il

processo in corso. Il Dollaro verrà utilizzato sempre di meno nel sistema

globale”[32],

a nostro avviso, se, da un lato, risultano entrambi centrati in relazione alle

dinamiche in atto, dall’altro, non fotografano esaustivamente nel suo complesso

la situazione valutaria mondiale attuale.

Dalla

nostra analisi emerge come in un contesto in cui la posizione del Dollaro risulti

al momento ancora maggioritaria, la sua parabola discendente sembra

inesorabilmente esser stata imboccata, come ha efficacemente inquadrato la

Banca centrale indiana (Reserve bank of India – Rbi): “Sembra, quindi evidente

che mentre il dominio rimane per ora incontrastato, esso ha iniziato ad

erodersi lentamente e in futuro l’ordine economico dovrà evolversi per guardare

oltre la valuta statunitense”. Una prospettiva sostenuta anche dalla maggior

parte degli analisti più qualificati, i quali prevedono che il Dollaro, almeno

per qualche lustro, non verrà scalzato, principalmente per mancanza di

competitor effettivi[33],

dalla leadership globale da altre valute, premunendosi, tuttavia, di

specificare che il panorama valutario mondiale è destinato a subire un

inevitabile riequilibro.

Lo

scenario che potrebbe delinearsi nel Sistema monetario internazionale (Sim),

nel cui ambito il Dollaro a fine 2022 rappresentava ancora il 56% degli

investimenti finanziari internazionali e il 58,4% delle riserve delle Banche

centrali[34]

(tabella 1), non presagisce tanto il passaggio di leadership a vantaggio di

un’altra divisa, quanto, nel contesto della ridefinizione degli equilibri

geoeconomici e geopolitici sospinti in senso multipolare dal Brics, la

formazione di un ordine valutario internazionale basato su un nuovo assetto

“multy-currency“[35].

La tendenza,

già in atto da alcuni anni, e in accelerazione dal febbraio 2022, indica che le

Banche centrali stanno operando in modo da adeguare i propri asset monetari verso un paniere

diversificato di valute, sotto la spinta dell’evoluzione strutturale del

commercio mondiale a favore dei paesi emergenti e della riorganizzazione per

aree geoeconomiche “amichevoli”.

Tabella 1:

quota attuale di utilizzo del dollaro nelle forme di impiego

|

Tipologie

di impiego

|

Dollaro

2023

|

|

Investimenti finanziari

|

56,0%

|

|

Riserve

delle

Banche Centrali

|

58,4%

|

|

Forex (anno

2022)

indice su base 200

|

88,5

|

|

Swift (settembre 23)

|

45,58%

|

Il

processo di dedollarizzazione dell’economia e del Sistema monetario

internazione è destinato a proseguire, tuttavia attraverso un non lineare

incedere, le cui eventuali accelerazioni potrebbero derivare da eventi internazionali

particolarmente gravi sia di carattere geoeconomico/finanziario che

geopolitico/militare.

Soprattutto

ulteriori tensioni geopolitiche o, addirittura, rotture dell’ordine economico

internazionale, come le sanzioni alla Russia e il piano comunitario REPoweEU[36]

o di un inizio di disimpegno dagli asset

in Dollari da parte dei grandi fondi di investimento, BlackRock e Vanguard in

primis[37],

finiranno per imprimere nuovo slancio allo sganciamento dal Dollaro. In tal

caso potrebbe formarsi, secondo Reanud Lambert e Dominique Plihon, un’area

“Indipendente dal Dollaro” per gli stati sotto sanzioni statunitensi.

In tale contesto, come afferma a tal proposito l’autorevole economista James K.

Galbraith: “La Cina assumerebbe un ruolo chiave tra i due sistemi

(monetari. ndr), (divenendo. ndr) punto di fermo di una struttura

multipolare”.

Washington

potrebbe, quindi, risultare lei stessa penalizzata dall’estremizzazione

dell’utilizzo a fini politici del Dollaro, come rileva anche Galbraith:

“Se Pechino dovesse a sua volta essere oggetto di decisioni così severe

(come quelle imposte a Mosca. ndr), allora potrebbe prodursi una rottura in

grado di dividere il mondo in due blocchi isolati”. Un passo azzardato

che, visto l’enorme interscambio commerciale[38]

e finanziario in essere fra Washington e Pechino, gli Stati Uniti valuteranno

sicuramente a fondo prima di compiere, in quanto innescherebbe ripercussioni negative

in primis sui propri titoli di stato.[39]

“La

multipolarità monetaria perseguita dal Brics, (parallelamente a quella

geopolitica e geoeconomica. ndr)”, conclude Galbraith, “Potrebbe

essere negativa per l’oligarchia, ma vantaggiosa per la democrazia, per la

protezione del pianeta e per il bene comune. Da questo punto di vista non

arriverà troppo presto. Le grandi trasformazioni dell’ordine economico mondiale

sopraggiungono solo in occasione di crisi estrema”.

L’accelerazione

del processo di ridimensionamento della supremazia globale del Dollaro risulterebbe,

dunque, più interconnessa al livello di spregiudicatezza delle linee di

politica internazionale di Washington, che alla reali attuali potenzialità del

Brics di realizzare a breve un ordine monetario internazionale alternativo.

Come già ebbe a presagire nel marzo 2022, all’indomani delle prime misure

restrittive, il Vice direttore generale del Fmi, Gita Gopinath: “Le

sanzioni contro la Russia potrebbero erodere il dominio del Dollaro

incoraggiando blocchi di trading più piccoli in altre valute”. Anche

perché il Brics nel suo complesso non sembra nelle condizioni di riuscire a

portare a compimento il progetto di sostituzione del Dollaro con un’altra

valuta a corso legale, essendo al momento orientato verso l’istituzione di una

unità di conto[40],

più che di una moneta comune.

Il

futuro Sistema Monetario Internazionale potrebbe anche assumere un assetto

multipolare strutturato in “zolle valutarie”, ciascuna dominata da

una singola divisa che andrebbe a ricalcare quello geopolitico globale attualmente

in fase di ridefinizione, il quale sembrerebbe orientato a delinearsi in

“placche geopolitiche e geoeconomiche” tendenzialmente assoggettate

all’influenza di una potenza macroregionale

Indipendente

dai connotati che assumerà in futuro il Sistema monetario internazionale, i tempi

di sviluppo della curva di flessione della supremazia globale del Dollaro

risultano, quindi in primis, nelle mani, o per meglio dire nelle politiche,

delle future amministrazioni di Washington a partire da quella che uscirà dalle

ormai prossime presidenziali del novembre.

Andrea Vento

– 29 aprile 2024

Gruppo Insegnanti di Geografia Autorganizzati (Giga)

[1]Il Forex è il mercato dove avvengono tutte le

negoziazioni che hanno per oggetto le differenti valute. Non a caso, il termine

stesso Forex deriva dall’inglese FOReign EXchange market. Ha origini antiche e nasce da esigenze commerciali di cambiare

una valuta per un’altra, al fine di concludere transazioni. Il Forex è il mercato delle valute e ad

essere scambiate non sono le singole valute, come spesso si dice, ma coppie di valute. Per esempio, non è

possibile vendere dollari e basta. Bisogna vendere dollari e comprare,

contemporaneamente, un’altra valuta, ad esempio euro. Nel Forex si ragiona,

quindi, in termini di coppie di valute: ad esempio, EUR/USD sta ad indicare il

cambio euro/dollaro.

https://www.prestitionline.it/guide-prestiti/domande-frequenti/cos-e-il-forex-e-come-funziona

[2] https://www.reuters.com/markets/currencies/end-king-dollar-forces-play-de-dollarisation-2023-05-25/

[3] https://www.agenzianova.com/a/65a10ef4d46c74.84366983/4764358/2024-01-12/cina-russia-interscambio-commerciale-tocca-record-di-240-miliardi-di-dollari-nel-2023

[4]

https://www.agenzianova.com/news/russia-la-governatrice-della-banca-centrale-lo-yuan-cinese-ha-rimpiazzato-il-dollaro-nelle-nostre-operazioni/

[5] Il

commercio del petrolio ammonta a circa 1/5 del valore dell’interscambio

mondiale complessivo

[6] Nei

Brics non si usa più il dollaro di Mario Lettieri e Paolo Raimondi. https://www.italiaoggi.it/news/nei-brics-non-si-usa-piu-il-dollaro-2627434

[7] https://it.marketscreener.com/notizie/ultimo/L-Arabia-Saudita-sta-ancora-considerando-l-adesione-ai-BRICS-dicono-le-fonti-45767507/

[8] Brics+ è

nuova denominazione del gruppo allargato, dopo gli ingressi del 1 gennaio 2024

[9] https://www.energiaitalia.news/news/petrolio/petrolio-la-classifica-dei-20-piu-grandi-produttori-mondiali/25339/

[10] https://www.ispionline.it/it/pubblicazione/iran-tornano-vigore-le-prime-sanzioni-usa-21095

[11]https://www.groupama-am.com/it/article/la-progressiva-de-dollarizzazione-delleconomia-mondiale/

[12] https://www.reuters.com/markets/currencies/end-king-dollar-forces-play-de-dollarisation-2023-05-25/

[13] https://www.italiaoggi.it/news/il-debito-usa-e-sempre-piu-alto-2624189

[14] I Treasury Bond (T-Bond) sono titoli del debito

pubblico statunitense di lungo termine

[15] https://www.reuters.com/markets/currencies/end-king-dollar-forces-play-de-dollarisation-2023-05-25/

[16]

https://www.swift.com/about-us

[17]

https://www.fondopriamo.it/blog/priamo/sistema-swift

[18]

https://www.italiaoggi.it/news/nei-brics-non-si-usa-piu-il-dollaro-2627434

[19] Saggio: L’ascesa dei Brics parte II: La

complessa questione della dedollarizzazione di Andrea Vento (mettere link)

[20] La

prima tranche di sanzioni occidentali è stata introdotta un giorno prima

l’avvio dell’Operazione speciale russa in Ucraina a conferma della finalità di

natura geoeconomica tesa a creare una frattura fra Ue e Russia a beneficio Usa

[21] Nel dettaglio il provvedimento sanzionatorio ha

colpito: VTB, Bank Otkritie, Novikombank, Promsvyazbank, Rossiya Bank,

Sovcombank, Vneseheconombank (VEB) https://www.confindustria.it/home/crisi-ucraina/sanzioni

[22] https://www.consilium.europa.eu/it/press/press-releases/2022/06/03/russia-s-aggression-against-ukraine-eu-adopts-sixth-package-of-sanctions/

[23] https://www.agi.it/estero/news/2022-01-29/ucraina-ue-ridurre-dipendenza-gas-da-russia-15406821/

[24] https://www.shipmag.it/europa-diminuisce-la-domanda-di-gas-ma-limport-dalla-russia-resta-alto/

[25] https://www.rinnovabili.it/mercato/politiche-e-normativa/gnl-dalla-russia-ue/

[26] https://milan.icbc.com.cn/it/column/1438058492186738925.html

[27] https://wise.com/it/swift-codes/ICBKCNBJNTG

[28] https://www.geopolitica.info/esclusione-russia-swift-internazionalizzazione-renminbi/

[29] https://blog.osservatori.net/it_it/blockchain-spiegazione-significato-applicazioni

[30] Central

Bank Digital Currency: può essere definita come la rappresentazione digitale di una moneta nazionale, intesa

come moneta a corso legale, emessa e gestita da un’istituzione sovrana come la

banca centrale. Si tratta quindi di una passività bancaria denominata in

un’unità di conto esistente, accessibile a tutti, che funge sia da mezzo di

scambio sia da riserva di valore. A differenza delle criptpvalute e delle stablecoin, una CBDC è quindi direttamente sostenuta da un governo e

rappresenta una passività della banca centrale.

Fonte: https://civitas-schola.it/2022/02/09/valute-digitali-emesse-dalla-banca-centrale/

[31] https://www.italiaoggi.it/news/nei-brics-non-si-usa-piu-il-dollaro-2627434

[32] https://www.reuters.com/markets/currencies/end-king-dollar-forces-play-de-dollarisation-2023-05-25/

[33]

lo Yuan è la moneta che in teoria potrebbe sostituire il dollaro a causa del

suo ruolo crescente nell’economia mondiale (la Cina rappresenta il 18% del PIL

mondiale). Tuttavia, le autorità cinesi non accetteranno mai di non controllare

la loro bilancia dei capitali, il che rende lo Yuan di fatto incompatibile con

un ruolo di valuta di riserva.

https://esgnews.it/focus/opinioni/la-progressiva-de-dollarizzazione-delleconomia-mondiale/

[34] Dati

diramati da Christophe Morel, chief economist di Groupama Asset Management, https://esgnews.it/focus/opinioni/la-progressiva-de-dollarizzazione-delleconomia-mondiale/

[35] Vale a

dire multi valutario

[36] Piano

dell’Ue finalizzato al superamento delle forniture energetiche dalla Russia e

alla ridefinizione della geografia degli approvvigionamenti comunitari a

beneficio di altri paesi come Usa, Qatar, Norvegia, e Algeria

https://ec.europa.eu/eurostat/documents/4187653/16179953/energy-imports.png/43bcbb87-3336-27a6-bec6-11628a74c98d?t=1703163769017

[37] Tesi

sostenuta dal prof. Alessandro Volpi nella trasmissione “Scommesse al

posto del Welafre” di Ottolina tv a partire dal minuto 36.

https://www.youtube.com/watch?v=zic9zuZDPTA&ab_channel=OttolinaTV

[38] Nel 2022,

ultimo anno con dati completi a disposizione, l’interscambio complessivo Cina –

Usa, nonostante la guerra commerciale,

secondo i dati ufficiali del Bureau of Economic Analysis ha raggiunto la

cifra record di 690,6 miliardi di $, superando il precedente primato di 659

miliardi del 2018. L’export cinese negli Usa è risultato di 536,8 miliardi di $

e quello statunitense in Cina 153,8 con un saldo a favore di Pechino di 383

miliardi. https://www.agenzianova.com/a/63e320597ef4b1.11519917/4240576/2023-02-08/usa-cina-record-scambi-commerciali-nel-2022-690-miliardi-di-dollari-nonostante-tensioni

Nel 2023 l’interscambio commerciale Cina – Usa si è ridotto per la

prima volta dal 2019 attestandosi a 644,4 miliardi $

https://www.avantionline.it/tra-cina-e-russia-scambi-commerciali-da-record/

[39] James K.

Galbraith “The dollar system in a multi-polar world” – International Journal of Political Economy

vol.51, n°4, New York 2022

[40] Il

progetto è stato recentemente proposto dalla Russia e dal Brasile in ambito

Brics.

Unità di conto: uno strumento comune per misurare il valore delle transazioni economiche tramite la fissazione dei prezzi e la contabilizzazione dei debiti e dei crediti, associati al passaggio di proprietà dei beni o delle attività senza un contestuale regolamento in moneta

https://www.treccani.it/enciclopedia/unita-di-conto_(Dizionario-di-Economia-e-Finanza)/