I dati sui tonfi clamorosi della Borsa cinese stanno allarmando la comunità finanziaria, ma, per il momento, sembrano avere, sui mercati finanziari globali, effetti relativamente limitati (anche perché le due Borse di Shangai e Shenzen, messe insieme, raggiungono il livello di capitalizzazione di quella di Londra, lontanissimo da quello del Nasdaq o di Wall Street, e considerate separatamente sono soltanto quinta ed ottava).

I dati sui tonfi clamorosi della Borsa cinese stanno allarmando la comunità finanziaria, ma, per il momento, sembrano avere, sui mercati finanziari globali, effetti relativamente limitati (anche perché le due Borse di Shangai e Shenzen, messe insieme, raggiungono il livello di capitalizzazione di quella di Londra, lontanissimo da quello del Nasdaq o di Wall Street, e considerate separatamente sono soltanto quinta ed ottava).

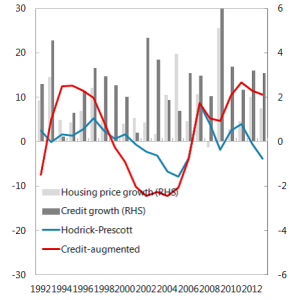

Quello che evidenzia questo declino borsistico, è che inizia il ridimensionamento del modello di crescita cinese, alimentato sin qui da enormi flussi di investimento pubblico e da un “gap finanziario”, cioè da una crescita del credito al di sopra del suo trend stocastico di lungo periodo, che ha alimentato un gigantesco processo di espansione del mercato immobiliare, segnalato da una rapida crescita dei prezzi, accompagnata da tassi di crescita degli investimenti abitativi molto rapidi fino al 2011, quando il tasso di incremento annuo degli investimenti in edilizia residenziale toccò il valore mostruoso del 35%. Il tonfo borsistico, appena attenuato da gigantesche iniezioni di liquidità a favore degli operatori di borsa professionali, è semplicemente il sintomo di una bolla da over-investment generata da una allocazione inefficiente dell’investimento stesso. La fig. 1 mostra l’andamento persistentemente crescente del credito bancario, a tassi annui sistematicamente superiori al 2% dal 2007 in poi, e dei prezzi degli immobili (tratto da Maliszewski-Zhang, 2015).

Fig. 1 – Andamento del prezzo delle case e dell’offerta di credito in Cina

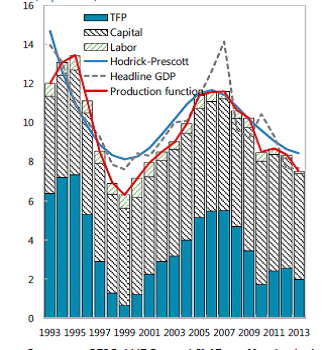

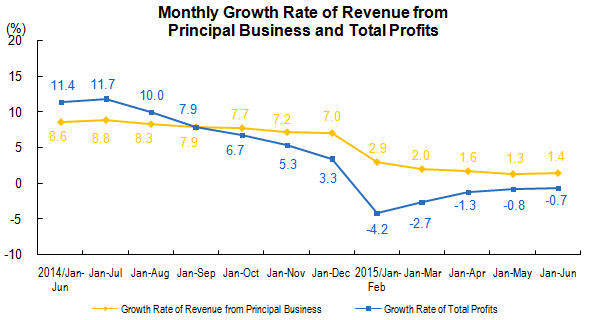

Questa politica ha portato ad una crescente inefficienza di sistema, segnalata sia dalla contrazione del contributo della produttività totale dei fattori, sia dal calo del tasso di profitto. Sostanzialmente, l’over investment, pubblico e nell’edilizia residenziale, ha generato una allocazione di risorse verso settori a minore profittabilità (come quelli legati all’edilizia ed alle opere pubbliche, inclusa la siderurgia, la produzione di cemento e di materiali edili, ecc.). di conseguenza, nonostante una accumulazione di capitale enorme, che ha mantenuto molto elevato e pressoché costante il contributo del capitale alla crescita, la produttività totale dei fattori, che riflette l’efficienza con cui i fattori produttivi sono combinati, ha visto nettamente ridursi il suo contributo negli anni, evidentemente per via di un mix settoriale inefficiente degli investimenti, pubblici e quasi-pubblici. I tassi di profitto, che normalmente crescevano su tassi a doppia cifra, per l’intero 2015 sono andati sotto zero, con dati particolarmente preoccupanti nel comparto delle imprese a controllo statale o quasi-statale, responsabili cioè dei grandi progetti di investimento pubblico.

Questa politica ha portato ad una crescente inefficienza di sistema, segnalata sia dalla contrazione del contributo della produttività totale dei fattori, sia dal calo del tasso di profitto. Sostanzialmente, l’over investment, pubblico e nell’edilizia residenziale, ha generato una allocazione di risorse verso settori a minore profittabilità (come quelli legati all’edilizia ed alle opere pubbliche, inclusa la siderurgia, la produzione di cemento e di materiali edili, ecc.). di conseguenza, nonostante una accumulazione di capitale enorme, che ha mantenuto molto elevato e pressoché costante il contributo del capitale alla crescita, la produttività totale dei fattori, che riflette l’efficienza con cui i fattori produttivi sono combinati, ha visto nettamente ridursi il suo contributo negli anni, evidentemente per via di un mix settoriale inefficiente degli investimenti, pubblici e quasi-pubblici. I tassi di profitto, che normalmente crescevano su tassi a doppia cifra, per l’intero 2015 sono andati sotto zero, con dati particolarmente preoccupanti nel comparto delle imprese a controllo statale o quasi-statale, responsabili cioè dei grandi progetti di investimento pubblico.

Fig. 2 – Andamento del contributo dei fattori e della produttività totale dei fattori nella crescita cinese (tratto da Maliszewski-Zhang, 2015)

Fig. 3 – Tasso di crescita mensile, nel 2014-2015, del tatto di profitto e del monte-profitti totale in Cina (fonte: China National Bureau of Statistics)

Sebbene il comparto estero continui a fornire stimoli positivi alla crescita, l’inefficienza crescente potrebbe avere conseguenze sul commercio estero, soprattutto in ragione dell’aggressiva crescita delle altre Tigri Asiatiche, che operano su settori e mercati analoghi a quello cinese. E comunque, nonostante la componente esportativa sia forte, l’economia cinese è così immensa che essa pesa per solo il 13% sul suo PIL. Oramai tutti gli analisti sono concordi nel ritenere che la Cina rallenterà gradualmente, nel medio periodo, da tassi di crescita del 10-11%, verso il 4-5%: si tratta della crescita stimata concordemente dagli studi di Wu (2014), Hoffman e Polk (2014), Pritchett e Summer (2014) e Malizsewski e Zhang (2015).

Sebbene il comparto estero continui a fornire stimoli positivi alla crescita, l’inefficienza crescente potrebbe avere conseguenze sul commercio estero, soprattutto in ragione dell’aggressiva crescita delle altre Tigri Asiatiche, che operano su settori e mercati analoghi a quello cinese. E comunque, nonostante la componente esportativa sia forte, l’economia cinese è così immensa che essa pesa per solo il 13% sul suo PIL. Oramai tutti gli analisti sono concordi nel ritenere che la Cina rallenterà gradualmente, nel medio periodo, da tassi di crescita del 10-11%, verso il 4-5%: si tratta della crescita stimata concordemente dagli studi di Wu (2014), Hoffman e Polk (2014), Pritchett e Summer (2014) e Malizsewski e Zhang (2015).

Quanto peserà sull’economia mondiale detto rallentamento è difficile da dire, anche perché l’ultimo piano quinquennale punta molto più che in passato sulla crescita del mercato interno e sul riequilibrio dei differenziali distributivi, e ciò potrebbe avere effetti favorevoli sui consumi, e quindi sulle importazioni, anche in presenza di una crescita meno forte rispetto al passato, ma molto squilibrata. I primi effetti di tale politica sono visibili: l’indice del Gini, per quanto ancora lontano dalle medie occidentali, è in costante miglioramento negli ultimi sei anni. Evidentemente, ciò contribuirà a aumentare la propensione marginale al consumo, e quindi in teoria potrebbe aumentare gli spazi sul mercato cinese per gli esportatori.